Backtesting método VaR Simulación Histórica#

Importar datos.#

datos = read.csv("Tres acciones.csv", sep = ";")

Matriz de precios.#

precios = datos[,-1]

Proporciones de inversión.#

proporciones = c(0.25,0.5,0.25)

Matriz de rendimientos.#

rendimientos = matrix(, nrow(precios)-1, ncol(precios))

for(i in 1:ncol(precios)){

rendimientos[,i] = diff(log(precios[,i]))

}

Rendimientos portafolio de inversión#

rendimientos_portafolio = vector()

for(i in 1:nrow(rendimientos)){

rendimientos_portafolio[i] = sum(rendimientos[i,]*proporciones)

}

Ventana para Backtesting#

ventana_backtesting = 250

rendimientos_backtesting = matrix(, ventana_backtesting, ncol(rendimientos))

for(i in 1:ncol(rendimientos)){

rendimientos_backtesting[,i] = rendimientos[-c(nrow(rendimientos)-ventana_backtesting:nrow(rendimientos)),i]

}

#Para el portafolio de Inversión

rendimientos_backtesting_portafolio = rendimientos_portafolio[-c(nrow(rendimientos)-ventana_backtesting:nrow(rendimientos))]

Horizonte de tiempo de un día#

t = 1

Backtesting método VaR Simulación Histórica (NC = 95% y H = 250)#

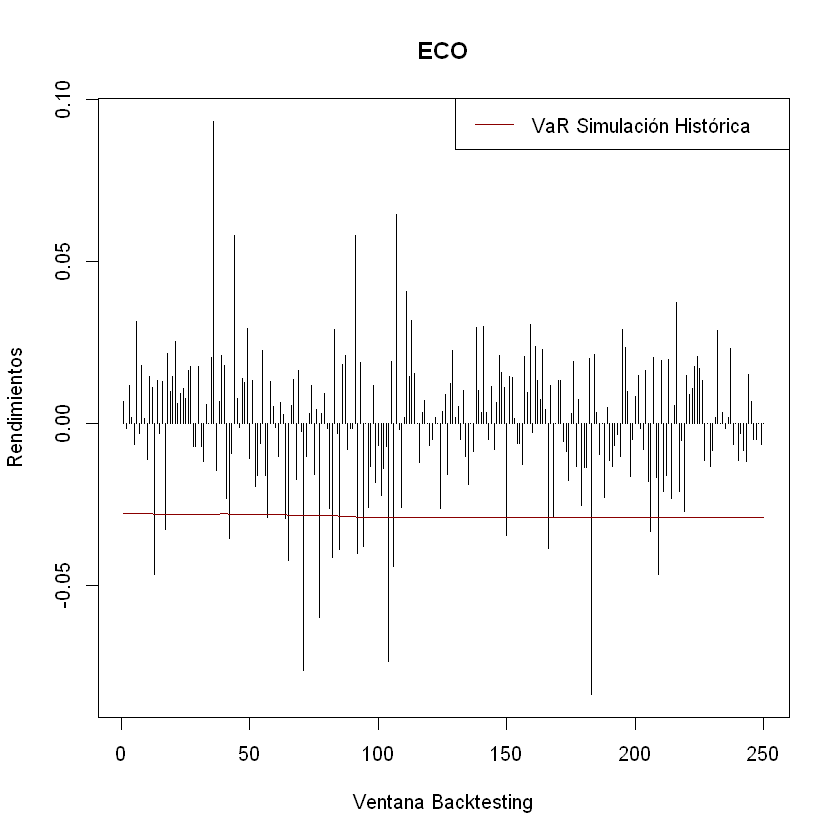

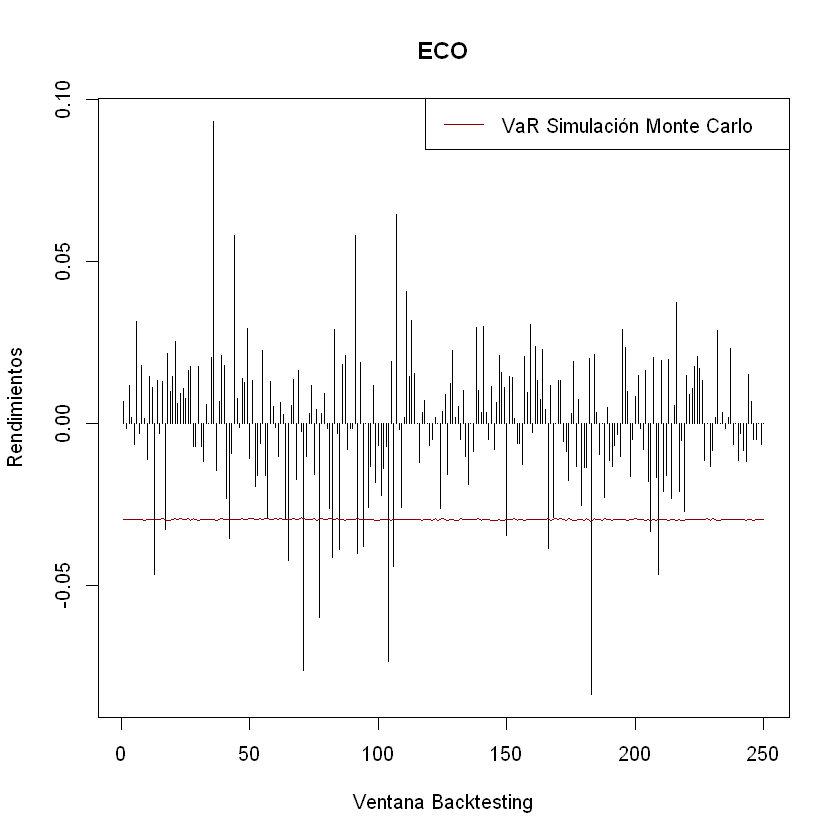

Se realizará el Backtesting con una ventana de 250 y nivel de confianza del 95%.

NC = 0.95

VaR Simulación Histórica para Backtesting (NC = 95% y H = 250)#

En este método solo se debe calcular el VaR para cada uno de los 250 rendimientos más recientes.

VaR_SH_percentil = matrix(, ventana_backtesting, ncol(rendimientos))

for(j in 1:ncol(rendimientos)){

for(i in 1:ventana_backtesting){

VaR_SH_percentil[i,j] = abs(quantile(rendimientos[1:(nrow(rendimientos)-ventana_backtesting+i),j], 1-NC))

}

}

plot(rendimientos_backtesting[,1], t = "h", xlab = "Ventana Backtesting", ylab = "Rendimientos", main = "ECO")

lines(-VaR_SH_percentil[,1], t = "l", col = "darkred")

legend("topright","VaR Simulación Histórica", lty = 1, col = "darkred")

plot(rendimientos_backtesting[,2], t = "h", xlab = "Ventana Backtesting", ylab = "Rendimientos", main = "PFBCOLOM")

lines(-VaR_SH_percentil[,2], t = "l", col = "darkred")

legend("topright","VaR Simulación Histórica", lty = 1, col = "darkred")

plot(rendimientos_backtesting[,3], t = "h", xlab = "Ventana Backtesting", ylab = "Rendimientos", main = "ISA")

lines(-VaR_SH_percentil[,3], t = "l", col = "darkred")

legend("topright","VaR Simulación Histórica", lty = 1, col = "darkred")

Excepciones VaR Simulación Histórica (NC = 95% y H = 250)#

excepciones_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

excepciones_SH_percentil[i] = sum(ifelse(-VaR_SH_percentil[,i] > rendimientos_backtesting[,i], 1, 0))

}

p.gorro_SH_percentil = excepciones_SH_percentil/ventana_backtesting

excepciones_SH_percentil

p.gorro_SH_percentil

- 20

- 10

- 17

- 0.08

- 0.04

- 0.068

En el método VaR Simulación Histórica se hallaron 20 exepciones en la acción de ECO, 10 en PFBCOLOM y 17 en ISA. Que corresponde a un 8%, 4% y 6,8%, respectivamente.

Prueba de Kupiec VaR Simulación Histórica (NC = 95% y H = 250)#

tu_SH_percentil = (p.gorro_SH_percentil-(1-NC))/sqrt(p.gorro_SH_percentil*(1-p.gorro_SH_percentil)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil=vector()

for(i in 1:ncol(rendimientos)){

aprobados_SH_percentil[i] = ifelse(abs(tu_SH_percentil[i]) < tu_critico,aprobados_SH_percentil[i] <- 1, aprobados_SH_percentil[i] <- 0)

}

aprobados_SH_percentil

- 1

- 1

- 1

Con con una ventana de 250 y nivel de confianza del 95% el método de VaR Simulación Histórica se acepta para las tres acciones.

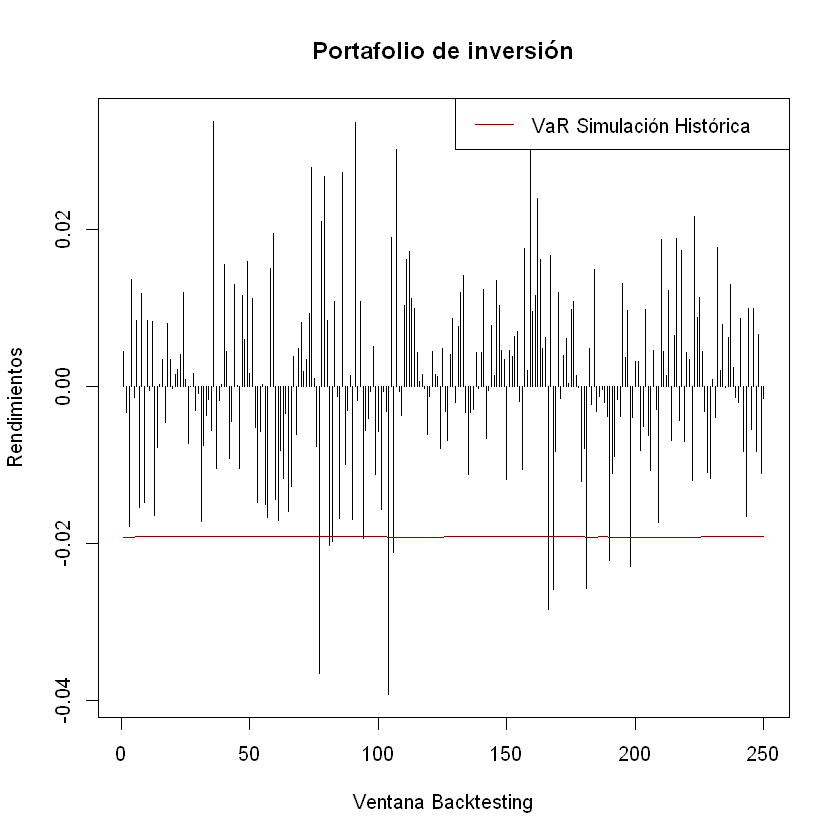

VaR Simulación Histórica para Backtesting del portafolio (NC = 95% y H = 250)#

VaR_SH_percentil_portafolio = vector()

for(i in 1:ventana_backtesting){

VaR_SH_percentil_portafolio[i] = abs(quantile(rendimientos_portafolio[1:(nrow(rendimientos)-ventana_backtesting+i)], 1-NC))

}

plot(rendimientos_backtesting_portafolio, t = "h", xlab = "Ventana Backtesting", ylab = "Rendimientos", main = "Portafolio de inversión")

lines(-VaR_SH_percentil_portafolio, t = "l", col = "darkred")

legend("topright","VaR Simulación Histórica", lty = 1, col = "darkred")

Excepciones VaR Simulación Histórica del portafolio de inversión (NC = 95% y H = 250)#

excepciones_SH_percentil_portafolio = sum(ifelse(-VaR_SH_percentil_portafolio > rendimientos_backtesting_portafolio, 1, 0))

p.gorro_SH_percentil_portafolio = excepciones_SH_percentil_portafolio/ventana_backtesting

excepciones_SH_percentil_portafolio

p.gorro_SH_percentil_portafolio

Prueba de Kupiec VaR Simulación Histórica del portafolio de inversión (NC = 95% y H = 250)#

tu_SH_percentil_portafolio = (p.gorro_SH_percentil_portafolio-(1-NC))/sqrt(p.gorro_SH_percentil_portafolio*(1-p.gorro_SH_percentil_portafolio)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil_portafolio = ifelse(abs(tu_SH_percentil_portafolio) < tu_critico, aprobados_SH_percentil_portafolio <- 1, aprobados_SH_percentil_portafolio <- 0)

aprobados_SH_percentil_portafolio

Conclusión:#

Con con una ventana de 250 y nivel de confianza del 95%, el método de VaR Simulación Histórica es aceptado para las tres acciones y el portafolio de inversión.

Backtesting método VaR Simulación Histórica (NC = 99% y H = 250)#

Igualmente, se realizará el Backtesting con una ventana de 250 y 99% de nivel de confianza.

NC = 0.99

VaR Simulación Histórica para Backtesting (NC = 99% y H = 250)#

VaR_SH_percentil = matrix(, ventana_backtesting, ncol(rendimientos))

for(j in 1:ncol(rendimientos)){

for(i in 1:ventana_backtesting){

VaR_SH_percentil[i,j] = abs(quantile(rendimientos[1:(nrow(rendimientos)-ventana_backtesting+i), j], 1-NC))

}

}

Excepciones VaR Simulación Histórica (NC = 99% y H = 250)#

excepciones_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

excepciones_SH_percentil[i] = sum(ifelse(-VaR_SH_percentil[,i] > rendimientos_backtesting[,i], 1, 0))

}

p.gorro_SH_percentil = excepciones_SH_percentil/ventana_backtesting

excepciones_SH_percentil

p.gorro_SH_percentil

- 4

- 0

- 2

- 0.016

- 0

- 0.008

En el método VaR Simulación Histórica se hallaron 4 exepciones en la acción de ECO, 0 en PFBCOLOM y 2 en ISA. Que corresponde a un 1,6%, 0% y 0,8%, respectivamente.

Prueba de Kupiec VaR Simulación Histórica (NC = 99% y H = 250)#

tu_SH_percentil = (p.gorro_SH_percentil-(1-NC))/sqrt(p.gorro_SH_percentil*(1-p.gorro_SH_percentil)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

aprobados_SH_percentil[i] = ifelse(abs(tu_SH_percentil[i]) < tu_critico,aprobados_SH_percentil[i] <- 1, aprobados_SH_percentil[i] <- 0)

}

aprobados_SH_percentil

- 1

- 0

- 1

Con con una ventana de 250 y nivel de confianza del 95% el método de VaR Simulación Histórica se acepta para las acciones ECO e ISA y se rechaza para PFBCOLOM

VaR Simulación Histórica para Backtesting del portafolio de inversión (NC = 99% y H = 250)#

VaR_SH_percentil_portafolio = vector()

for(i in 1:ventana_backtesting){

VaR_SH_percentil_portafolio[i] = abs(quantile(rendimientos_portafolio[1:(nrow(rendimientos)-ventana_backtesting+i)], 1-NC))

}

Excepciones VaR Simulación Histórica del portafolio de inversión (NC = 99% y H = 250)#

excepciones_SH_percentil_portafolio = sum(ifelse(-VaR_SH_percentil_portafolio > rendimientos_backtesting_portafolio, 1, 0))

p.gorro_SH_percentil_portafolio = excepciones_SH_percentil_portafolio/ventana_backtesting

excepciones_SH_percentil_portafolio

p.gorro_SH_percentil_portafolio

Prueba de Kupiec VaR Simulación Histórica del portafolio de inversión (NC = 99% y H = 250)#

tu_SH_percentil_portafolio = (p.gorro_SH_percentil_portafolio-(1-NC))/sqrt(p.gorro_SH_percentil_portafolio*(1-p.gorro_SH_percentil_portafolio)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil_portafolio = ifelse(abs(tu_SH_percentil_portafolio) < tu_critico, aprobados_SH_percentil_portafolio <- 1, aprobados_SH_percentil_portafolio <- 0)

aprobados_SH_percentil_portafolio

Conclusión:#

Con con una ventana de 250 y nivel de confianza del 99%, el método de VaR Simulación Histórica es aceptado para las acciones ECO e ISA y el portafolio de inversión, pero es rechazado para PFBCOLOM.

Backtesting método VaR Simulación Histórica (NC = 99% y H = 500)#

Se realizará el Backtesting con una ventana de 500 y nivel de confianza del 99%.

NC = 0.99

Ventana para Backtesting#

ventana_backtesting = 500

rendimientos_backtesting = matrix(, ventana_backtesting, ncol(rendimientos))

for(i in 1:ncol(rendimientos)){

rendimientos_backtesting[,i] = rendimientos[-c(nrow(rendimientos)-ventana_backtesting:nrow(rendimientos)), i]

}

#Para el portafolio de Inversión

rendimientos_backtesting_portafolio = rendimientos_portafolio[-c(nrow(rendimientos)-ventana_backtesting:nrow(rendimientos))]

VaR Simulación Histórica para Backtesting (NC = 99% y H = 500)#

VaR_SH_percentil = matrix(, ventana_backtesting, ncol(rendimientos))

for(j in 1:ncol(rendimientos)){

for(i in 1:ventana_backtesting){

VaR_SH_percentil[i,j] = abs(quantile(rendimientos[1:(nrow(rendimientos)-ventana_backtesting+i),j], 1-NC))

}

}

Excepciones VaR Simulación Histórica (NC = 99% y H = 500)#

excepciones_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

excepciones_SH_percentil[i] = sum(ifelse(-VaR_SH_percentil[,i] > rendimientos_backtesting[,i], 1, 0))

}

p.gorro_SH_percentil = excepciones_SH_percentil/ventana_backtesting

excepciones_SH_percentil

p.gorro_SH_percentil

- 5

- 1

- 3

- 0.01

- 0.002

- 0.006

En el método VaR Simulación Histórica se hallaron 5 exepciones en la acción de ECO, 1 en PFBCOLOM y 3 en ISA. Que corresponde a un 1%, 0,2% y 0,6%, respectivamente.

Prueba de Kupiec VaR Simulación Histórica (NC = 99% y H = 500)#

tu_SH_percentil = (p.gorro_SH_percentil-(1-NC))/sqrt(p.gorro_SH_percentil*(1-p.gorro_SH_percentil)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

aprobados_SH_percentil[i] = ifelse(abs(tu_SH_percentil[i]) < tu_critico, aprobados_SH_percentil[i] <- 1, aprobados_SH_percentil[i] <- 0)

}

aprobados_SH_percentil

- 1

- 0

- 1

Con con una ventana de 250 y nivel de confianza del 95% el método de VaR Simulación Histórica se acepta para las acciones ECO e ISA y se rechaza para PFBCOLOM

VaR Simulación Histórica para Backtesting del portafolio (NC = 99% y H = 500)#

VaR_SH_percentil_portafolio = vector()

for(i in 1:ventana_backtesting){

VaR_SH_percentil_portafolio[i] = abs(quantile(rendimientos_portafolio[1:(nrow(rendimientos)-ventana_backtesting+i)], 1-NC))

}

Excepciones VaR Simulación Histórica del portafolio de inversión (NC = 99% y H = 500)#

excepciones_SH_percentil_portafolio = sum(ifelse(-VaR_SH_percentil_portafolio > rendimientos_backtesting_portafolio, 1, 0))

p.gorro_SH_percentil_portafolio = excepciones_SH_percentil_portafolio/ventana_backtesting

excepciones_SH_percentil_portafolio

p.gorro_SH_percentil_portafolio

Prueba de Kupiec VaR Simulación Histórica del portafolio (NC = 99% y H = 500)#

tu_SH_percentil_portafolio = (p.gorro_SH_percentil_portafolio-(1-NC))/sqrt(p.gorro_SH_percentil_portafolio*(1-p.gorro_SH_percentil_portafolio)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil_portafolio = ifelse(abs(tu_SH_percentil_portafolio) < tu_critico, aprobados_SH_percentil_portafolio <- 1, aprobados_SH_percentil_portafolio <- 0)

aprobados_SH_percentil_portafolio

Conclusión:#

Con con una ventana de 500 y nivel de confianza del 99%, el método de VaR Simulación Histórica es aceptado para las acciones ECO e ISA y el portafolio de inversión, pero es rechazado para PFBCOLOM.

Backtesting método VaR Simulación Histórica (NC = 95% y H = 500)#

Se realizará el Backtesting con una ventana de 500 y nivel de confianza del 95%.

NC=0.95

VaR Simulación Histórica para Backtesting (NC = 95% y H = 500)#

VaR_SH_percentil = matrix(, ventana_backtesting, ncol(rendimientos))

for(j in 1:ncol(rendimientos)){

for(i in 1:ventana_backtesting){

VaR_SH_percentil[i,j] = abs(quantile(rendimientos[1:(nrow(rendimientos)-ventana_backtesting+i),j], 1-NC))

}

}

Excepciones VaR Simulación Histórica (NC = 95% y H = 500)#

excepciones_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

excepciones_SH_percentil[i] = sum(ifelse(-VaR_SH_percentil[,i] > rendimientos_backtesting[,i], 1, 0))

}

p.gorro_SH_percentil = excepciones_SH_percentil/ventana_backtesting

excepciones_SH_percentil

p.gorro_SH_percentil

- 32

- 17

- 25

- 0.064

- 0.034

- 0.05

En el método VaR Simulación Histórica se hallaron 32 exepciones en la acción de ECO, 17 en PFBCOLOM y 25 en ISA. Que corresponde a un 6,4%, 3,4% y 5%, respectivamente.

Prueba de Kupiec VaR Simulación Histórica (NC = 95% y H = 500)#

tu_SH_percentil = (p.gorro_SH_percentil-(1-NC))/sqrt(p.gorro_SH_percentil*(1-p.gorro_SH_percentil)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2, ventana_backtesting-1))

aprobados_SH_percentil = vector()

for(i in 1:ncol(rendimientos)){

aprobados_SH_percentil[i] = ifelse(abs(tu_SH_percentil[i]) < tu_critico,aprobados_SH_percentil[i] <- 1, aprobados_SH_percentil[i] <- 0)

}

aprobados_SH_percentil

- 1

- 0

- 1

Con con una ventana de 500 y nivel de confianza del 95% el método de VaR Simulación Histórica se acepta para las acciones ECO e ISA y se rechaza para PFBCOLOM

VaR Simulación Histórica para Backtesting del portafolio (NC = 95% y H = 500)#

VaR_SH_percentil_portafolio = vector()

for(i in 1:ventana_backtesting){

VaR_SH_percentil_portafolio[i] = abs(quantile(rendimientos_portafolio[1:(nrow(rendimientos)-ventana_backtesting+i)], 1-NC))

}

Excepciones VaR Simulación Histórica del portafolio de inversión (NC = 95% y H = 500)#

excepciones_SH_percentil_portafolio = sum(ifelse(-VaR_SH_percentil_portafolio > rendimientos_backtesting_portafolio, 1, 0))

p.gorro_SH_percentil_portafolio = excepciones_SH_percentil_portafolio/ventana_backtesting

excepciones_SH_percentil_portafolio

p.gorro_SH_percentil_portafolio

Prueba de Kupiec VaR Simulación Histórica del portafolio (NC = 95% y H = 500)#

tu_SH_percentil_portafolio = (p.gorro_SH_percentil_portafolio-(1-NC))/sqrt(p.gorro_SH_percentil_portafolio*(1-p.gorro_SH_percentil_portafolio)/ventana_backtesting)

tu_critico = abs(qt((1-NC)/2,ventana_backtesting-1))

aprobados_SH_percentil_portafolio = ifelse(abs(tu_SH_percentil_portafolio) < tu_critico, aprobados_SH_percentil_portafolio <- 1, aprobados_SH_percentil_portafolio <- 0)

aprobados_SH_percentil_portafolio

Conclusión:#

Con con una ventana de 500 y nivel de confianza del 95%, el método de VaR Simulación Histórica es aceptado para las acciones ECO e ISA y el portafolio de inversión, pero es rechazado para PFBCOLOM.

Conclusión general:#

ECO |

PFBCOLOMB |

ISA |

Portafolio |

|

|---|---|---|---|---|

NC = 95% y H = 250 |

Aceptado |

Aceptado |

Aceptado |

Aceptado |

NC = 95% y H = 500 |

Aceptado |

Rechazado |

Aceptado |

Aceptado |

NC = 99% y H = 250 |

Aceptado |

Rechazado |

Aceptado |

Aceptado |

NC = 99% y H = 500 |

Aceptado |

Rechazado |

Aceptado |

Aceptado |