Volatilidad EWMA#

Importar datos#

datos = read.csv("Tres acciones.csv", sep=";", dec=",", header = T)

Matriz de precios#

precios = datos[,-1]

nombres = colnames(precios)

nombres

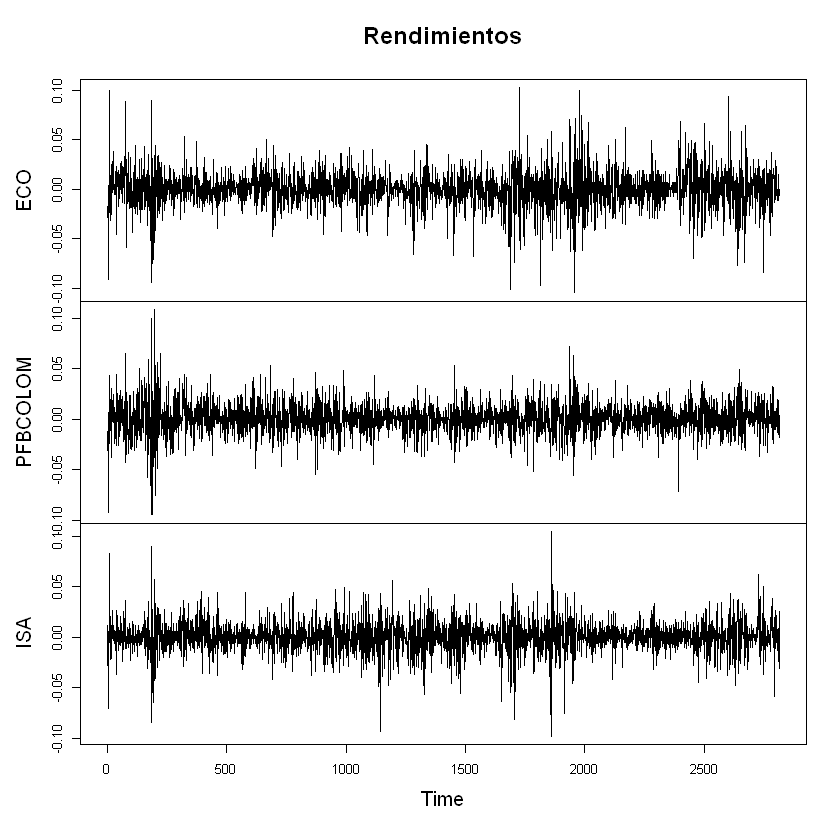

- 'ECO'

- 'PFBCOLOM'

- 'ISA'

acciones = ncol(precios)

acciones

precios = ts(precios)

Matriz de rendimientos#

rendimientos = diff(log(precios))

Gráfico de los rendimientos#

plot(rendimientos, main = "Rendimientos")

Volatilidad de cada acción#

Esta forma de calcular la volatilidad también se llama volatilidad histórica. Cada uno de los rendimientos tiene igual peso para la volatilidad.

volatilidades = apply(rendimientos, 2, sd)

print(volatilidades)

ECO PFBCOLOM ISA

0.01862871 0.01583774 0.01556859

Volatilidad EWMA#

Varianza:

Volatilidad EWMA:

\(\sigma_t:\) volatilidad en el período t.

\(\sigma^2_{t-1}:\) varianza del período \(t - 1\).

\(r^2_{t-1}:\) cuadrado de la rentabilidad del período \(t - 1\).

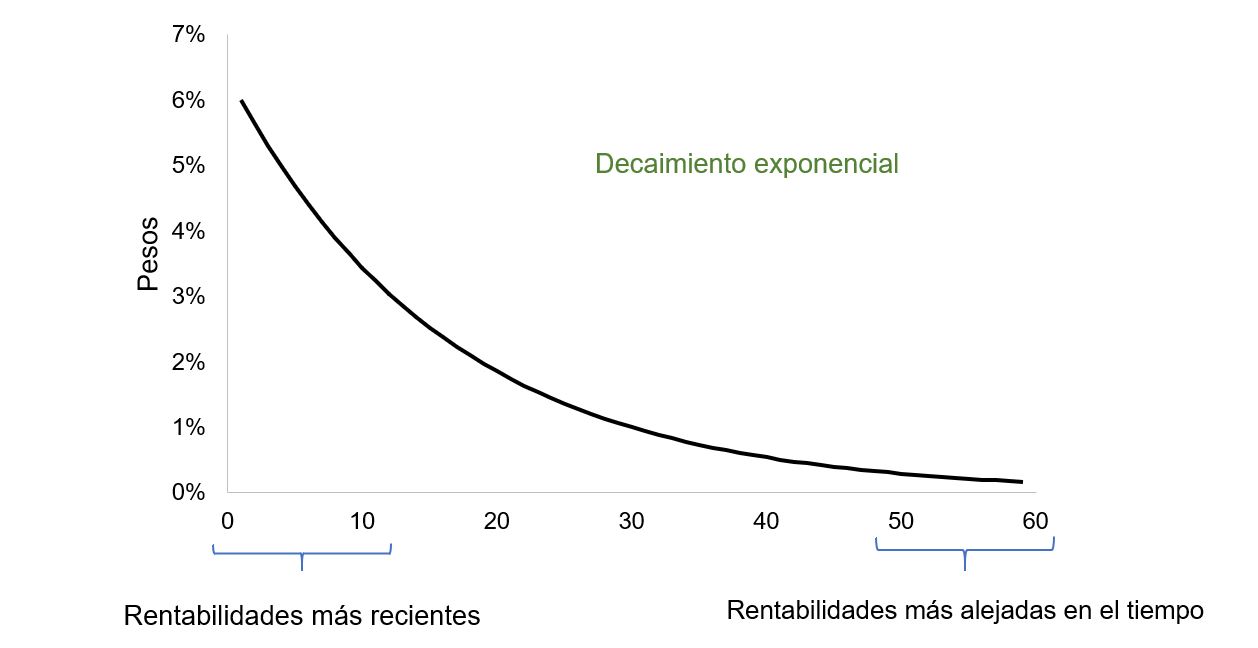

\(\lambda:\) Factor de decaimiento (decay factor). Es una constante y \(0 < \lambda < 1\). También llamada constante de suavizado.

Lambda determina los pesos que se aplican a las observaciones y la cantidad efectiva de datos que se utilizarán. Mientras más pequeño sea lambda, mayor peso tienen los datos recientes.

1#

Recomendaciones de J. P. Morgan: Riskmetrics

\(\lambda = 0,94\) para rendimientos diarios.

\(\lambda = 0,97\) para rendimientos mensuales.

numero_rendimientos = nrow(rendimientos)

numero_rendimientos

Se utilizará lambda igual a 0.94. Este valor es recomendado para frecuencias diarias.

lambda = 0.94

Se calculará la volatilidad EWMA para cada período por cada acción. El

primer período tendra un valor igual a cero. Por tanto, en el segundo

ciclo for se empezará a partir de la segunda fila, porque en la

primera se especificará que será igual a cero.

volatilidad_EWMA = matrix(, numero_rendimientos, acciones) # Matriz para calcular volatilidad EWMA para cada período por acción.

volatilidad_EWMA[1,] = 0 # La primera fila de la matriz anterior tendrá como valor semilla igual a cero.

for(j in 1:acciones){

for(i in 2:numero_rendimientos){

volatilidad_EWMA[i, j] = sqrt((1 - lambda)*rendimientos[i - 1, j]^2 + lambda*volatilidad_EWMA[i - 1, j]^2)

}

}

En el código anterior, debido a que la volatilidad EWMA es recursiva, la

volatilidad del período actual depende del rendimiento y de la

volatilidad EWMA del período anterior \(t - 1\). Por esto, se

utiliza [i - 1] para indicar que se utiliza el valor del período

anterior.

print(head(volatilidad_EWMA))

print(tail(volatilidad_EWMA))

[,1] [,2] [,3]

[1,] 0.000000000 0.000000000 0.000000000

[2,] 0.004335493 0.006201571 0.006740513

[3,] 0.008140972 0.009685775 0.007133887

[4,] 0.009827886 0.009515765 0.009480782

[5,] 0.017128395 0.009307423 0.010199546

[6,] 0.017135220 0.012592325 0.014240597

[,1] [,2] [,3]

[2810,] 0.01467410 0.01202480 0.01661564

[2811,] 0.01431925 0.01191950 0.01623989

[2812,] 0.01393615 0.01239107 0.01587858

[2813,] 0.01356672 0.01277761 0.01549780

[2814,] 0.01315342 0.01238892 0.01627948

[2815,] 0.01285754 0.01204027 0.01749096

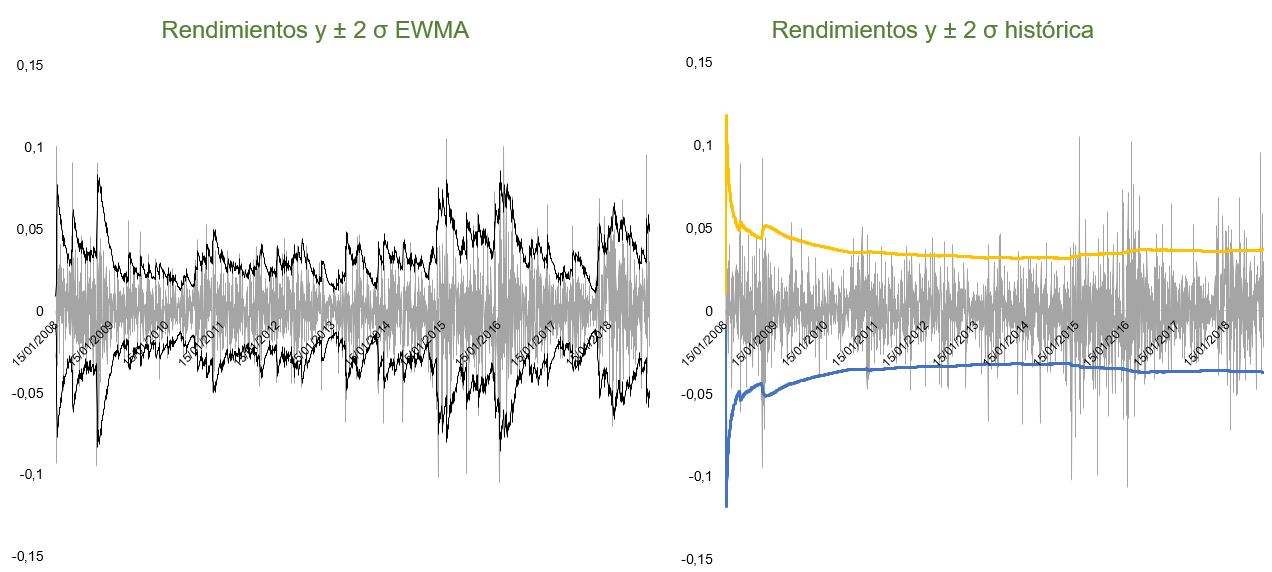

Volatilidad EWMA de cada acción#

El último valor corresponde a la volatilidad EWMA de cada acción.

vol_EWMA = tail(volatilidad_EWMA, 1)

print(vol_EWMA)

[,1] [,2] [,3]

[2815,] 0.01285754 0.01204027 0.01749096

colnames(vol_EWMA) = nombres # se renombran las columnas con los nombres de las acciones.

print(vol_EWMA)

ECO PFBCOLOM ISA

[2815,] 0.01285754 0.01204027 0.01749096

Volatilidad EWMA:

ECO: 1,29% diaria.

PFBCOLOM: 1,20% diaria.

ISA: 1,75% diaria.

Volatilidad histórica de cada acción#

Anteriormente se habían calculado.

print(volatilidades)

ECO PFBCOLOM ISA

0.01862871 0.01583774 0.01556859

Volatilidad histórica:

ECO: 1,86% diaria.

PFBCOLOM: 1,84% diaria.

ISA: 1,56% diaria.

2#