Método de simulación: Movimiento Browniano Geométrico (MBG)#

Importar datos.#

datos = read.csv("Tres acciones.csv", sep = ";")

Matriz de precios.#

precios = datos[,-1]

Matriz de rendimientos.#

rendimientos = matrix(, nrow(precios)-1, ncol(precios))

for(i in 1:ncol(precios)){

rendimientos[,i] = diff(log(precios[,i]))

}

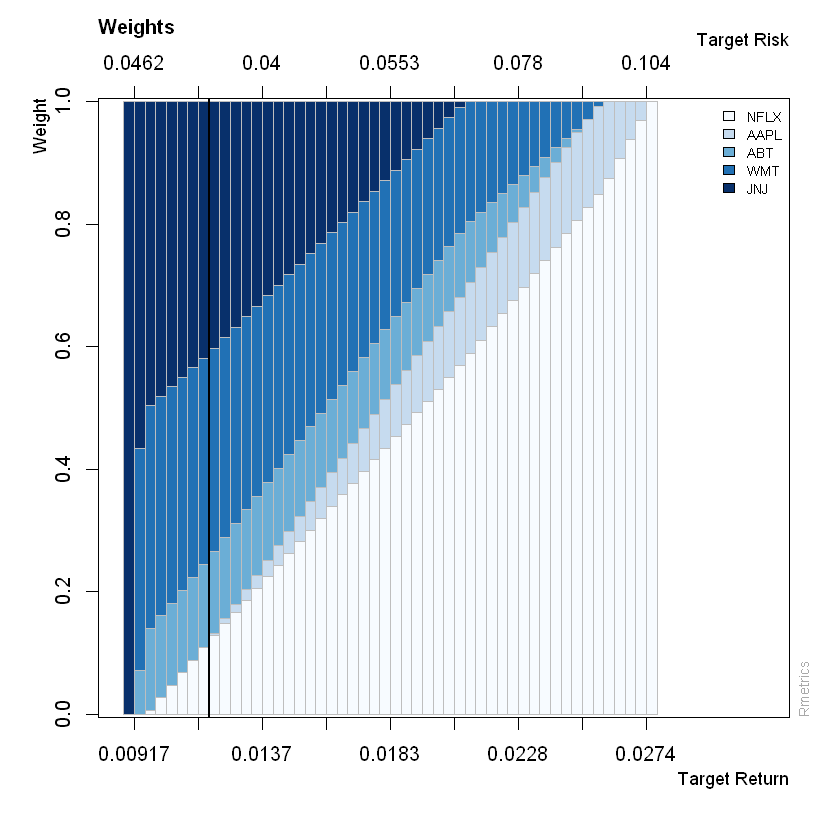

Proporciones de inversión#

proporciones = c(0.25, 0.40, 0.35)

Movimiento Browniano Geométrico (MBG)#

Donde:

\(S_{t+\Delta t}:\) Precio simulado en el período \(t+\Delta t\).

\(S_t:\)Precio en el período \(t\).

\(\mu:\)Rendimiento esperado.

\(\sigma:\)Volatilidad.

\(\Delta t:\)Intervalo en el tiempo.

\(\epsilon:\)Variable aleatoria ~ N(0,1)

Para que se cumpla el supuesto de que los rendimientos se comportan como una distribución Normal, se necesita que \(\Delta t\) sea pequeño. Generalmente \(\Delta t=1\).

Una semana tiene cinco días bursátiles, un mes tiene 20 y un año 252.

Cuando la frecuencia de los rendimientos es diaria se usa \(\Delta t=1\).

Con rendimientos con frecuencias semanales se usa \(\Delta t=\frac{1}{5}\). Así cada salto en el tiempo será de un día.

Con rendimientos con frecuencias mensuales se usa \(\Delta t=\frac{1}{20}\). Así cada salto en el tiempo será de un día.

Con frecuencias anuales se usa \(\Delta t=\frac{1}{252}\). Así cada salto en el tiempo será de un día.

En el siguiente código, \(\Delta t\) estará representado por dt

y los días que se quieren simular con el MBG se representarán por n,

estos son la cantidad de saltos en el tiempo.

Si se tienen rendimientos diarios y se requiere trabajar con los precios simulados de un día,

dt=1yn=1, con precios simulados de una semana,dt=1yn=5, con precios simulados de un mes,dt=1yn=20.Si se tienen rendimientos semanales y se requiere trabajar con los precios simulados de un día,

dt=1/5yn=1, con precios simulados de una semana,dt=1/5yn=5, con precios simulados de un mes,dt=1/5yn=20.Si se tienen rendimientos mensuales y se requiere trabajar con los precios simulados de un día,

dt=1/20yn=1, con precios simulados de una semana,dt=1/20yn=5, con precios simulados de un mes,dt=1/20yn=20.

Datos iniciales de las acciones.#

\(S_0:\)Precio actual de cada acción.#

Este precio corresponde al valor de mercado de cada acción: Se utiliza

la función tail() que extrae los valores empezando en las últimas

filas, al indicar el valor de 1 solo extrae los precios de la última

fila. Se recomienda indicar que el vector s contiene valores

numéricos, esto se hace con as.numeric().

s = tail(precios,1)

s = as.numeric(s)

s

- 2980

- 41300

- 18960

\(\mu:\) Rendimiento esperado de cada acción#

mu = apply(rendimientos, 2, mean)

mu

- 0.000142550355302127

- 0.000319532367160843

- 0.000353968507201265

\(\sigma:\)Volatilidad de cada acción#

volatilidades = apply(rendimientos, 2, sd)

volatilidades

- 0.0186287123700029

- 0.0158377375241563

- 0.0155685912187815

\(\epsilon:\)Épsilon#

Los valores aleatorios para la simulación Monte Carlo se generan con la

función rnorm(). Esta función devuelve la cantidad de valores

aleatorios que se indique dentro del paréntesis. Estos valores

aleatorios se distribuyen como una normal estándar (media igual a cero y

varianza igual a uno).

A continuación, se muestra un ejemplo con 15 valores aleatorios.

rnorm(15)

- -1.14581004194401

- 0.313593398339803

- -0.548076983176888

- 1.18626300724608

- 0.600154333112572

- 0.776025646118334

- 0.596837982610988

- 0.663931200014874

- -1.6141977772248

- 0.446245732768131

- 1.30657916009826

- 0.101655012005521

- 0.943840696921991

- -0.67954972873068

- 1.78865335286634

Simulación de 100 días con el MBG para cada acción independiente#

Los intervalos en el tiempo serán diarios y los datos cargados tienen

una frecuencia diaria, por tanto, \(\Delta t=1\), dt=1. Se

realizarán 100 saltos hasta llegar al día 100, n=100.

Por cada acción se calcularán 50 escenarios para cada período, esto

significa que se realizarán 50 iteraciones por cada acción,

iteraciones=50. Estas iteraciones también son llamadas trazas.

n = 100

dt = 1

iteraciones = 50

ECO#

Se hallará una matriz de precios simulados por el método MBG

st_ECO[i,j]. La primera columna de esta matriz tendrá el precio

actual de ECO que es 2980. La primera columna será el período

\(t=0\), es decir, esta primera columna no es simulada. Esto se hace

con st_ECO[,1]=s[1].

1#

Se utilizan dos for. El primer for (for(i in 1:iteraciones))

que contiene i indicará las filas de la matriz de los precios

simulados. Cada fila representará una iteración o también llamada traza,

entonces tendrá 50 filas. El segundo for (for(j in 2:(n+1)))

indicará las columnas que representarán el precio en un período en el

tiempo, la matriz tendrá 101 columnas, la primera columna contiene el

precio actual de la acción y 100 adicionales que serán los precios

simulados. Se tendrán n+1 columnas.

Para calcular Épsilon se utilizará la función rnorm() que tendrá

entre paréntesis el valor de 1 que indica que arrojará un solo valor

aleatorio N(0,1), aparecerá un valor aleatorio por cada precio simulado,

cada valor aleatorio será independendiente de los otros, por esto

aparece como rnorm(1).

Como se está simulando los precios de la acción de ECO que corresponde a

la primera columna de las acciones cargadas, los datos están en la

ubicación [1]. Por esto se tiene:

s[1],mu[1],volatilidades[1].

st_ECO = matrix(, iteraciones, n+1)

st_ECO[,1] = s[1]

for(i in 1:iteraciones){

for(j in 2:(n+1)){

st_ECO[i,j] = st_ECO[i,j-1]*exp((mu[1]-volatilidades[1]^2/2)*dt+volatilidades[1]*sqrt(dt)*rnorm(1))

}

}

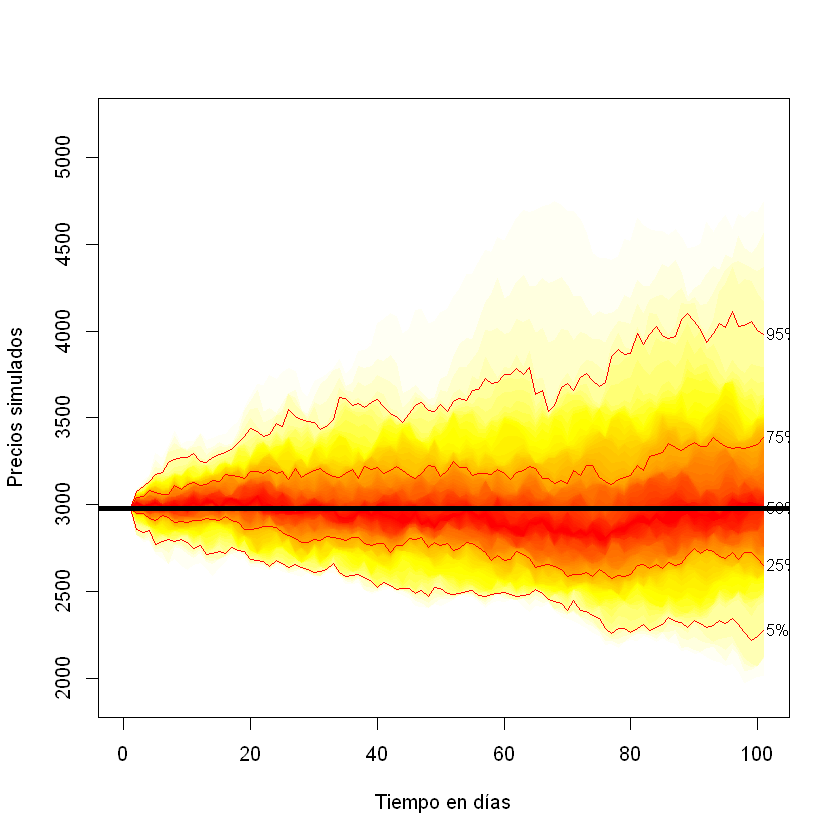

Gráfica de los precios simulados de ECO.#

matplot(t(st_ECO), t = "l")

Gráfica de los precios simulados de ECO con el paquete fanplot.#

Este paquete se debe instalar con install.packages("fanplot").

library(fanplot)

fan0(st_ECO, ln = c(5,25,50,75,95), xlim = c(0, n+1), ylim = c(min(st_ECO), max(st_ECO)), xlab = "Tiempo en días", ylab = "Precios simulados")

abline( h = s[1], lwd = 4)

Warning message:

"package 'fanplot' was built under R version 3.6.3"

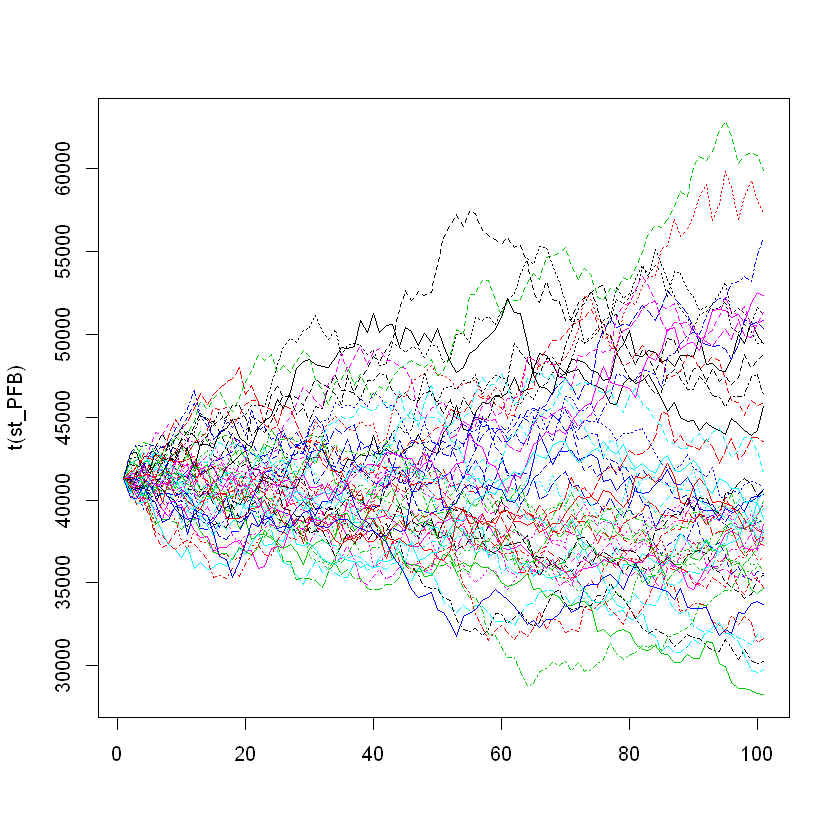

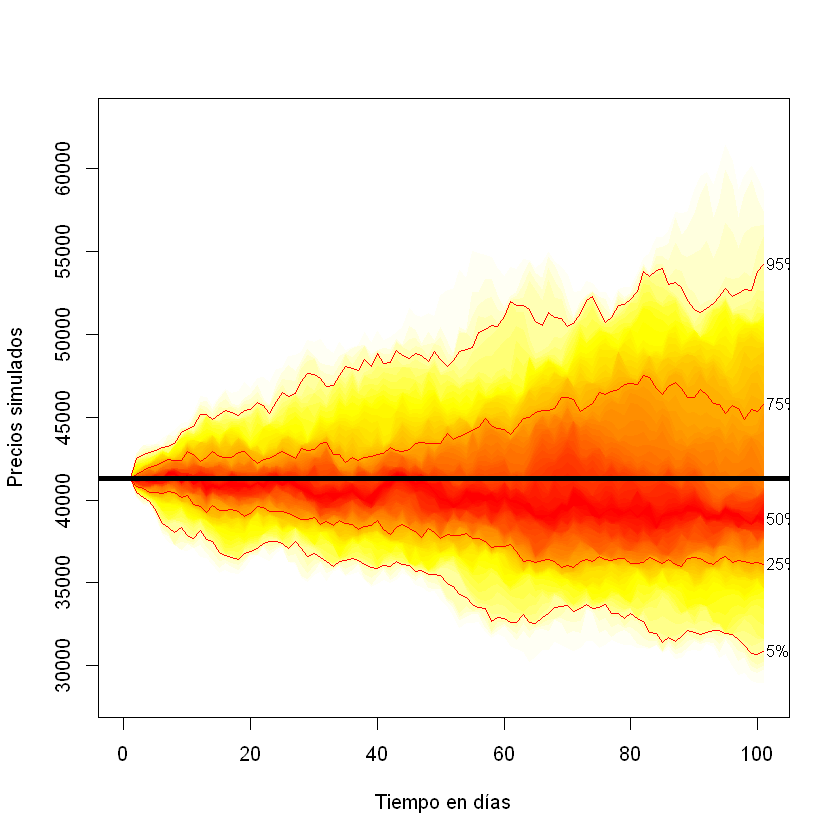

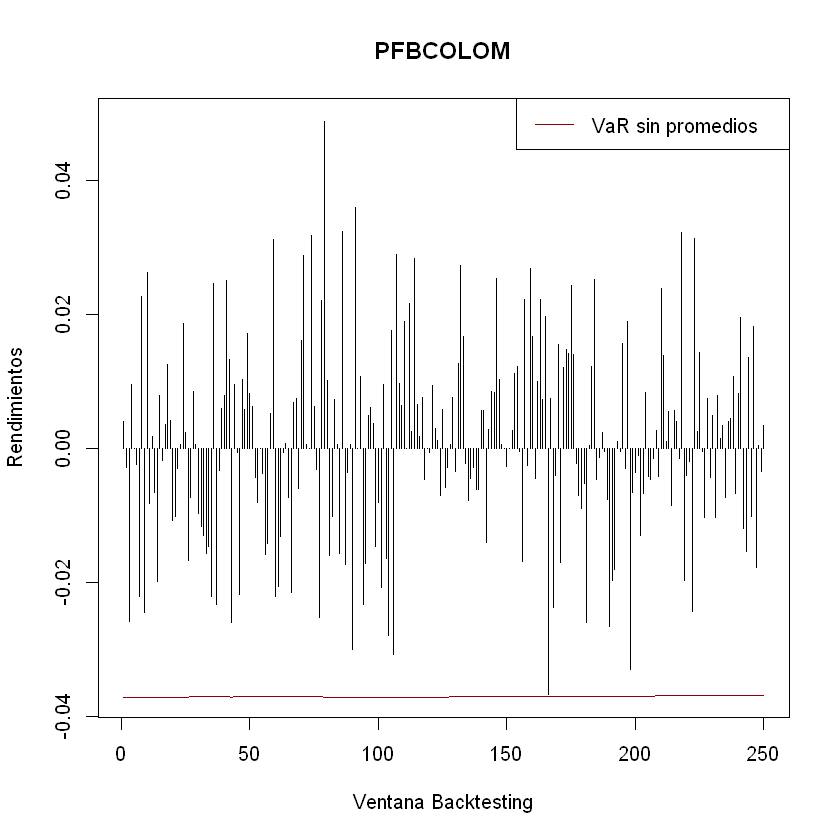

PFBCOLOM#

Para la acción PFBCOLOM se utiliza

s[2],mu[2],volatilidades[2] porque esta acción está en

la segunda columna de los datos cargados.

st_PFB = matrix(, iteraciones, n+1)

st_PFB[,1] = s[2]

for(i in 1:iteraciones){

for(j in 2:(n+1)){

st_PFB[i,j] = st_PFB[i,j-1]*exp((mu[2]-volatilidades[2]^2/2)*dt+volatilidades[2]*sqrt(dt)*rnorm(1))

}

}

Gráfica de los precios simulados de PFBCOLOM.#

matplot(t(st_PFB), t = "l")

Gráfica de los precios simulados de PFBCOLOM con el paquete fanplot.#

fan0(st_PFB, ln = c(5,25,50,75,95), xlim = c(0, n+1), ylim =c (min(st_PFB), max(st_PFB)), xlab = "Tiempo en días", ylab = "Precios simulados")

abline(h = s[2], lwd = 4)

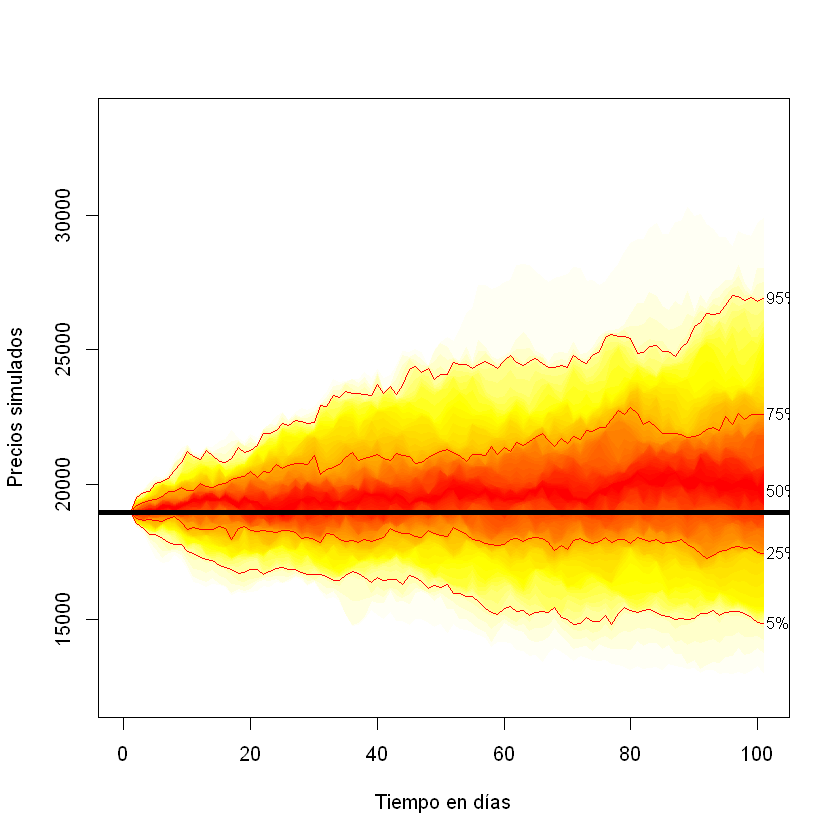

ISA#

Para la acción ISA se utiliza

s[3],mu[3],volatilidades[3] porque esta acción está en

la tercera columna de los datos cargados.

st_ISA = matrix(, iteraciones, n+1)

st_ISA[,1] = s[3]

for(i in 1:iteraciones){

for(j in 2:(n+1)){

st_ISA[i,j] = st_ISA[i,j-1]*exp((mu[3]-volatilidades[3]^2/2)*dt+volatilidades[3]*sqrt(dt)*rnorm(1))

}

}

Gráfica de los precios simulados de ISA.#

matplot(t(st_ISA), t = "l")

Gráfica de los precios simulados de ISA con el paquete fanplot.#

fan0(st_ISA,ln = c(5,25,50,75,95), xlim = c(0, n+1), ylim = c(min(st_ISA), max(st_ISA)), xlab = "Tiempo en días", ylab = "Precios simulados")

abline(h = s[3], lwd = 4)

Simulación de procesos correlacionados#

Al conformar un portafolio de inversión, la simulación de cada acción no se puede hacerse de forma independiente como se realizó anteriormente, se debe hacer una simulación teniendo en cuenta los coeficientes de correlación que existe entre los rendimientos de las acciones. En otras palabras, se debe realizar una simulación de procesos correlacionados. Los valores aleatorios de cada acción seguirán teniendo la distribución N(0,1), pero estarán correlacionados con las demás acciones.

La descomposición o factorización de Cholesky sirve para simular procesos correlacionados. Se aplica la factorización de Cholesky a la matriz de coeficientes de correlación para que los valores aleatorios estén correlacionados.

Con este método se busca que con la multiplicación de una matriz por su transpuesta, el resultado es la matriz de correlaciones entre los activos.

El vector de valores aleatorio correlacionados \(K\) es hallado multiplicando la matriz \(A\) por el vector de valores aleatorio incorrelacionados \(Y\). De esta forma, los valores aleatorios incorrelacionados \(Y\) son transformados en valores aleatorios correlacionados \(K\):

Para obtener valores aleatorios correlacionados se usará:

cholesky=chol(correlacion).

Matríz de coeficientes de correlación#

correlacion = cor(rendimientos)

correlacion

| 1.0000000 | 0.3602051 | 0.3218894 |

| 0.3602051 | 1.0000000 | 0.3299546 |

| 0.3218894 | 0.3299546 | 1.0000000 |

El coeficiente de correlación entre ECO y PFB es de 0.3602051, entre ECO e ISA es de 0.3218894 y entre PFB e ISA es de 0.3299546.

La simulación de estas tres acciones debe realizarse teniendo en cuenta estos coeficientes de correlación porque las tres acciones conformarán un portafolio de inversión.

Descomposición de Cholesky#

cholesky = chol(correlacion)

cholesky

| 1 | 0.3602051 | 0.3218894 |

| 0 | 0.9328731 | 0.2294079 |

| 0 | 0.0000000 | 0.9185637 |

Simulación de los precios de las acciones como un proceso correlacionado.#

Con rnorm(ncol(precios)) se está generando valores aleatorios tantas

acciones se tenga. Estos valores aleatorios se guardan en un objeto

llamado aleatorio. Luego, estos valores aleatorios no están

correlacionados, cada uno es independiente de los otros, para obtener

valores aleatorios correlacionados, se debe multiplicar la matriz

hallada con Cholesky por el vector de los valores aleatorios. De esta

manera, se obtiene valores aleatorios correlacionados alojados en el

objeto llamado aleatorio_corr. Lo anterior se muestra en el

siguiente código:

aleatorio=rnorm(ncol(precios)) aleatorio_corr=colSums(aleatorio*cholesky)

Se realizará la simulación del precio de cada acción para 100 días con

intervalos de tiempo diario. Se creará un array donde la primera

matriz tendrá los valores de la acción de ECO, la segunda matriz los

valores de PFBCOLOM y la tercera los valores de ISA. El array

guardará estas tres matrices en un solo objeto. Los array tienen

tres dimensiones, la primera indica la fila, la segunda la columna y la

tercera la matriz: [fila,columna,matriz].

2#

En el array, las filas de cada matriz serán las iteraciones, las

columnas los intervalos de tiempo. En la primera columna de cada matriz

del array se pegarán los precios actuales de cada acción, se hará de

la siguiente manera:

for(i in 1:ncol(rendimientos)){

st[,1,i]=s[i]

}

dt = 1

n = 100

iteraciones = 50000

st = array(dim = c(iteraciones, n+1, ncol(rendimientos)))

for(i in 1:ncol(rendimientos)){

st[,1,i] = s[i] # Con este for se está almacenando el precio actual de cada acción en la columna 1 de las matrices del array.

}

aleatorio_corr = vector()

for(k in 1:ncol(precios)){

for(i in 1:iteraciones){

for(j in 2:(n+1)){

aleatorio = rnorm(ncol(precios))

aleatorio_corr = colSums(aleatorio*cholesky)

st[i,j,k] = st[i,j-1,k]*exp((mu[k]-volatilidades[k]^2/2)*dt+volatilidades[k]*sqrt(dt)*aleatorio_corr[k])

}

}

}

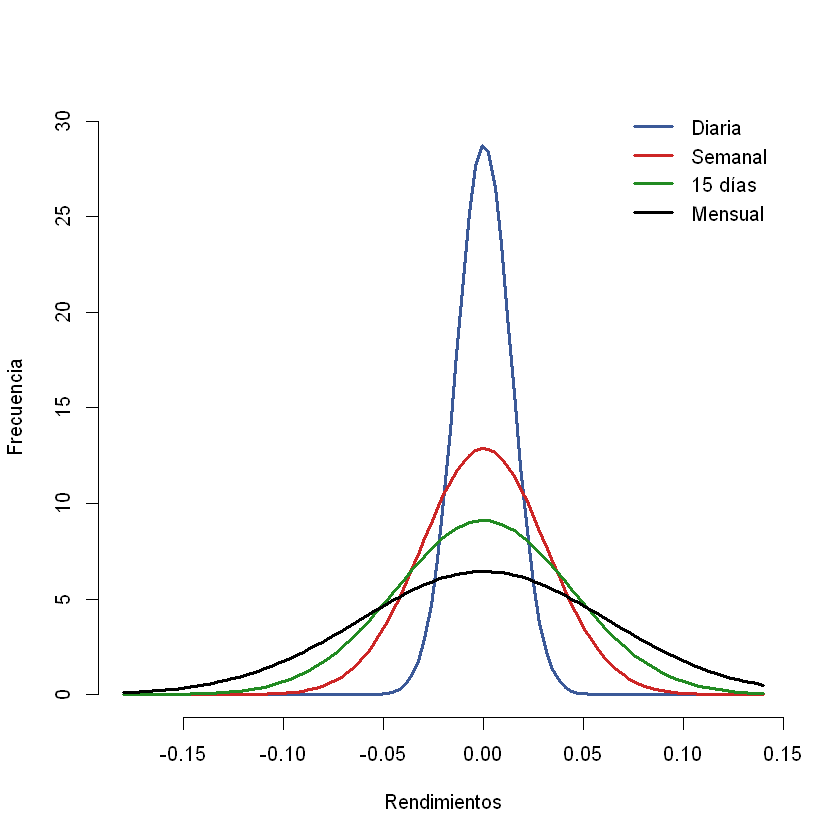

Distribución precios simulados de ECO día 1#

hist(st[,2,1], col = "gray", breaks = 40, xlab = "Rendimientos", ylab = "Frecuencia", main = "Histograma acción de ECO día 1", freq = F)

Distribución precios simulados de ECO día 100#

hist(st[,n+1,1], col = "gray", breaks = 40, xlab = "Rendimientos", ylab = "Frecuencia", main = "Histograma acción de ECO día 100", freq = F)

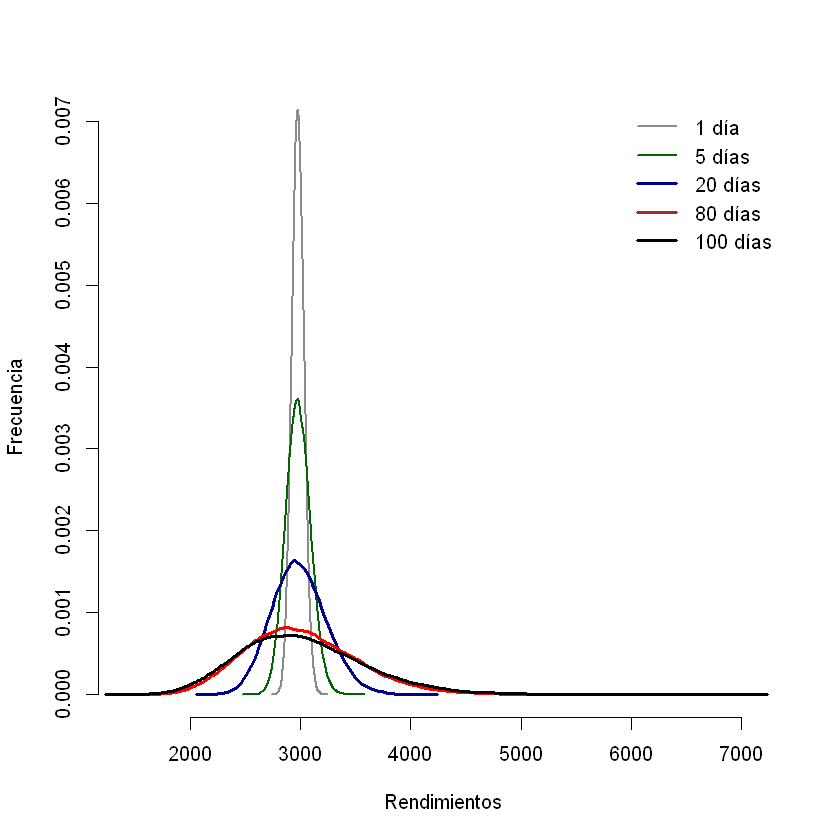

Distribuciones precios simulados de ECO#

hist(st[,n+1,1], col = "white", border = "white", breaks = 40, xlab = "Rendimientos", ylab = "Frecuencia", main = "", freq = F, ylim = c(0,0.007))

lines(density(st[,2,1]), col = "gray55", lwd = 2)

lines(density(st[,5,1]), col = "darkgreen", lwd = 2)

lines(density(st[,21,1]), col = "darkblue", lwd = 3)

lines(density(st[,81,1]), col = "red", lwd = 3)

lines(density(st[,n+1,1]), lwd = 3)

legend(x = "topright", c("1 día","5 días","20 días","80 días","100 días"), col = c("gray55","darkgreen","darkblue","brown","black"), lwd = c(2,2,3,3,3), bty = "n")