Volatilidad GARCH#

Importar datos#

datos = read.csv("Tres acciones.csv", sep=";", dec=",", header = T)

Matriz de precios#

precios = datos[,-1]

head(precios)

tail(precios)

| ECO | PFBCOLOM | ISA | |

|---|---|---|---|

| <int> | <int> | <int> | |

| 1 | 1995 | 16800 | 7000 |

| 2 | 1960 | 16380 | 6810 |

| 3 | 1905 | 15880 | 6890 |

| 4 | 1860 | 15980 | 6710 |

| 5 | 1755 | 15900 | 6590 |

| 6 | 1725 | 15340 | 6320 |

| ECO | PFBCOLOM | ISA | |

|---|---|---|---|

| <int> | <int> | <int> | |

| 2811 | 3030 | 41260 | 19000 |

| 2812 | 3015 | 42020 | 19160 |

| 2813 | 3000 | 41280 | 19300 |

| 2814 | 3000 | 41300 | 19800 |

| 2815 | 2980 | 41160 | 19200 |

| 2816 | 2980 | 41300 | 18960 |

nombres = colnames(precios)

nombres

- 'ECO'

- 'PFBCOLOM'

- 'ISA'

acciones = ncol(precios)

acciones

precios = ts(precios)

Matriz de rendimientos#

rendimientos = diff(log(precios))

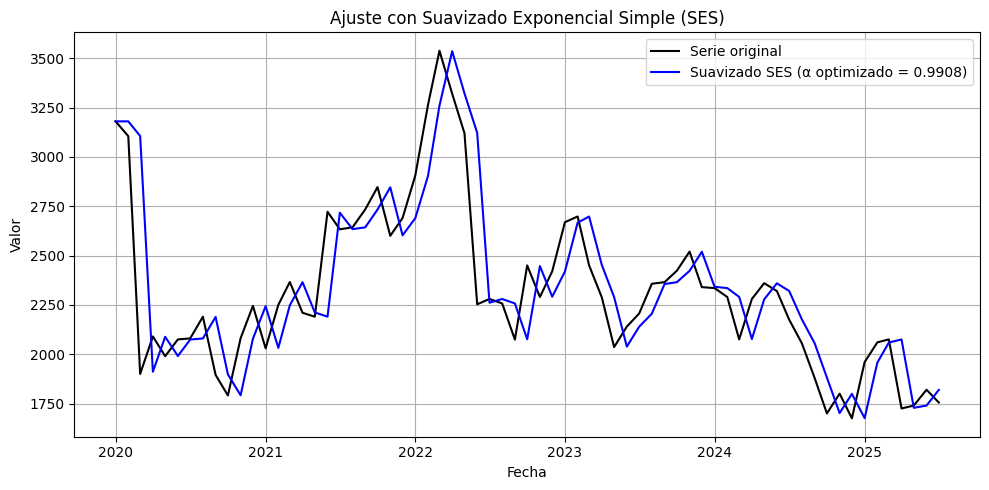

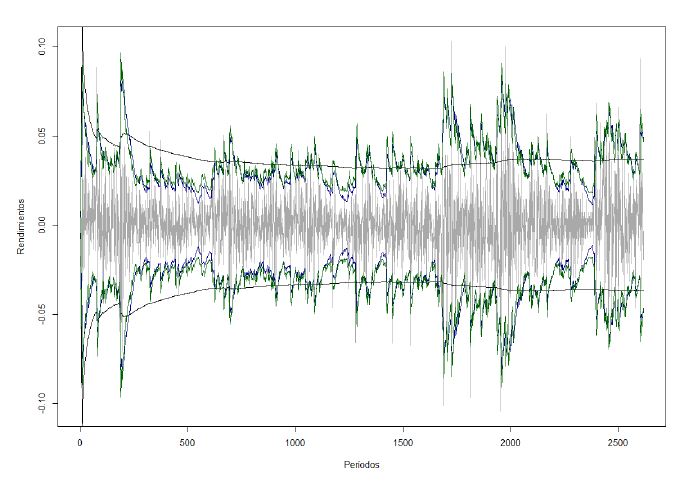

Gráfico de los rendimientos#

plot(rendimientos, main = "Rendimientos")

Volatilidad de cada acción#

Esta forma de calcular la volatilidad también se llama volatilidad histórica. Cada uno de los rendimientos tiene igual peso para la volatilidad.

volatilidades = apply(rendimientos, 2, sd)

print(volatilidades)

ECO PFBCOLOM ISA

0.01862871 0.01583774 0.01556859

Volatilidad GARCH (1,1)#

Donde;

\(V_L:\) Es la volatilidad a largo plazo.

\(\gamma:\) Peso asignado a la volatilidad a largo plazo.

\(\alpha:\) Peso asignado al rendimiento al cuadrado del período anterior (\(r^2_{t-1}\)).

\(\beta:\) Peso asignado a la varianza del período anterior (\(\sigma^2_{t-1}\)).

Al igual que en la fórmula de la volatilidad EWMA, la fórmula de la volatilidad GARCH es recursida, el resultado del período actual depende de los resultados del período anterior.

La volatilida GARCH (1,1) es similar a la volatilidad EWMA si \(\alpha=(1-\lambda)\) y \(\beta=\lambda\), solo que GARCH tiene un término adicional que es la volatilidad a largo plazo, \(V_L\) y su correspondiente peso \(\gamma\).

Entonces,

Esta es otra forma de calcular \(V_L\). Esta volatilidad de largo plazo indica el valor al que se espera que la volatilidad de la acción se estabilice en los siguientes períodos, es decir, se espera que la volatilidad de los siguientes períodos tienda al valor de \(V_L\).

Los coeficientes de la volatilidad GARCH(1,1) se pueden hallar con la

librería tseries.

Se debe instalar el paquete tseries: install.packages("tseries").

Llamar la librería tseries después de instalarla:

library(tseries)

Coeficientes de la volatilidad GARCH#

La volatilidad GARCH(1,1) tiene tres coeficientes. La función

garch() estima el GARCH(1,1) y la función coef() extrae solo los

tres coeficientes. De esta forma, se utilizará la función coef()

sobre la función garch().

coeficientes_garch = matrix(, 3, acciones)

for(i in 1:acciones){

coeficientes_garch[, i] = coef(garch(rendimientos[, i]))

}

* ESTIMATION WITH ANALYTICAL GRADIENT *

I INITIAL X(I) D(I)

1 3.123260e-04 1.000e+00

2 5.000000e-02 1.000e+00

3 5.000000e-02 1.000e+00

IT NF F RELDF PRELDF RELDX STPPAR D*STEP NPRELDF

0 1 -9.861e+03

1 7 -9.864e+03 2.76e-04 4.08e-04 1.5e-04 1.8e+10 1.5e-05 3.71e+06

2 8 -9.864e+03 2.95e-05 3.38e-05 1.3e-04 2.0e+00 1.5e-05 3.20e+01

3 9 -9.864e+03 1.81e-06 1.85e-06 1.5e-04 2.0e+00 1.5e-05 3.18e+01

4 16 -9.898e+03 3.43e-03 4.88e-03 3.8e-01 2.0e+00 6.1e-02 3.17e+01

5 19 -9.939e+03 4.13e-03 3.62e-03 6.9e-01 2.0e+00 2.4e-01 1.10e+00

6 21 -9.949e+03 9.88e-04 9.46e-04 7.6e-02 2.0e+00 4.9e-02 1.39e+02

7 23 -1.000e+04 5.53e-03 8.04e-03 3.6e-01 2.0e+00 3.9e-01 8.73e+03

8 33 -1.003e+04 2.84e-03 1.11e-02 1.3e-05 4.1e+00 1.8e-05 2.56e-01

9 43 -1.004e+04 6.25e-04 3.73e-04 7.3e-03 1.9e+00 1.1e-02 3.38e-03

10 44 -1.004e+04 2.47e-04 4.59e-04 7.2e-03 2.0e+00 1.1e-02 1.95e-01

11 45 -1.004e+04 1.82e-04 2.33e-04 7.1e-03 2.0e+00 1.1e-02 6.72e-02

12 46 -1.004e+04 5.07e-05 8.78e-05 7.0e-03 2.0e+00 1.1e-02 2.68e-02

13 58 -1.004e+04 3.64e-06 9.51e-06 3.7e-07 2.7e+00 5.7e-07 8.01e-04

14 59 -1.004e+04 9.00e-07 7.87e-07 3.5e-07 2.0e+00 5.7e-07 3.06e-04

15 67 -1.004e+04 2.19e-05 3.71e-05 6.0e-03 1.7e+00 9.4e-03 3.09e-04

16 70 -1.005e+04 1.05e-03 7.05e-04 5.1e-02 0.0e+00 1.1e-01 7.05e-04

17 72 -1.006e+04 3.75e-04 6.65e-04 9.0e-03 1.7e+00 1.8e-02 1.08e-03

18 73 -1.006e+04 1.30e-04 2.15e-04 8.8e-03 1.3e+00 1.8e-02 5.06e-04

19 74 -1.006e+04 3.37e-06 1.39e-05 2.7e-03 0.0e+00 4.8e-03 1.39e-05

20 75 -1.006e+04 5.11e-06 7.95e-06 2.2e-03 6.4e-01 4.8e-03 1.02e-05

21 76 -1.006e+04 3.75e-07 2.31e-06 9.7e-04 0.0e+00 1.8e-03 2.31e-06

22 77 -1.006e+04 7.79e-07 6.72e-07 4.7e-04 0.0e+00 9.4e-04 6.72e-07

23 78 -1.006e+04 8.00e-10 4.34e-10 4.1e-06 0.0e+00 8.8e-06 4.34e-10

24 79 -1.006e+04 1.72e-10 4.62e-11 2.1e-06 0.0e+00 3.8e-06 4.62e-11

25 80 -1.006e+04 2.31e-11 8.91e-15 9.2e-08 0.0e+00 2.1e-07 8.91e-15

26 81 -1.006e+04 1.87e-12 5.35e-17 7.5e-09 0.0e+00 1.7e-08 5.35e-17

27 82 -1.006e+04 2.53e-15 1.39e-23 1.5e-12 0.0e+00 2.6e-12 1.39e-23

28 83 -1.006e+04 -7.23e-16 7.08e-29 1.9e-15 0.0e+00 3.7e-15 7.08e-29

* X- AND RELATIVE FUNCTION CONVERGENCE *

FUNCTION -1.005976e+04 RELDX 1.935e-15

FUNC. EVALS 83 GRAD. EVALS 28

PRELDF 7.078e-29 NPRELDF 7.078e-29

I FINAL X(I) D(I) G(I)

1 6.826205e-06 1.000e+00 -1.410e-06

2 9.525933e-02 1.000e+00 -3.441e-10

3 8.891568e-01 1.000e+00 -4.288e-10

* ESTIMATION WITH ANALYTICAL GRADIENT *

I INITIAL X(I) D(I)

1 2.257505e-04 1.000e+00

2 5.000000e-02 1.000e+00

3 5.000000e-02 1.000e+00

IT NF F RELDF PRELDF RELDX STPPAR D*STEP NPRELDF

0 1 -1.033e+04

1 7 -1.034e+04 3.61e-04 4.83e-04 1.1e-04 4.3e+10 1.1e-05 1.04e+07

2 8 -1.034e+04 8.82e-05 1.06e-04 9.8e-05 2.0e+00 1.1e-05 3.77e+01

3 9 -1.034e+04 4.20e-06 4.54e-06 1.1e-04 2.0e+00 1.1e-05 3.73e+01

4 16 -1.037e+04 2.72e-03 3.74e-03 3.1e-01 2.0e+00 4.4e-02 3.72e+01

5 19 -1.039e+04 1.69e-03 1.52e-03 6.3e-01 2.0e+00 1.8e-01 3.77e-01

6 21 -1.043e+04 4.72e-03 3.71e-03 4.4e-01 2.0e+00 3.5e-01 5.29e+01

7 23 -1.045e+04 1.15e-03 1.14e-03 5.7e-02 2.0e+00 7.1e-02 6.36e+03

8 24 -1.046e+04 1.57e-03 2.26e-03 9.8e-02 2.0e+00 1.4e-01 2.17e+01

9 30 -1.046e+04 3.64e-05 1.51e-04 9.9e-07 2.3e+01 1.6e-06 2.37e-02

10 31 -1.046e+04 1.26e-05 1.13e-05 8.5e-07 2.0e+00 1.6e-06 9.87e-05

11 39 -1.046e+04 1.14e-04 8.29e-05 8.3e-03 0.0e+00 1.5e-02 8.29e-05

12 42 -1.047e+04 2.74e-04 3.23e-04 3.2e-02 1.4e+00 5.8e-02 4.35e-03

13 43 -1.047e+04 3.99e-05 1.60e-04 3.0e-02 5.1e-01 5.8e-02 1.82e-04

14 44 -1.047e+04 1.43e-05 1.23e-04 1.7e-02 0.0e+00 3.1e-02 1.23e-04

15 45 -1.047e+04 2.05e-05 3.87e-05 3.9e-03 0.0e+00 8.3e-03 3.87e-05

16 47 -1.047e+04 2.04e-05 1.51e-05 6.6e-03 0.0e+00 1.3e-02 1.51e-05

17 48 -1.047e+04 8.36e-07 7.32e-07 1.3e-03 0.0e+00 2.4e-03 7.32e-07

18 49 -1.047e+04 2.60e-07 3.22e-07 3.1e-04 0.0e+00 6.4e-04 3.22e-07

19 62 -1.047e+04 5.31e-11 4.12e-09 1.0e-09 6.2e+00 1.8e-09 6.37e-08

20 76 -1.047e+04 -7.82e-15 4.65e-14 1.3e-14 2.9e+05 2.4e-14 6.15e-08

* FALSE CONVERGENCE *

FUNCTION -1.046832e+04 RELDX 1.334e-14

FUNC. EVALS 76 GRAD. EVALS 20

PRELDF 4.654e-14 NPRELDF 6.145e-08

I FINAL X(I) D(I) G(I)

1 9.417356e-06 1.000e+00 -2.065e+04

2 7.484815e-02 1.000e+00 -5.749e+00

3 8.844196e-01 1.000e+00 -4.211e+00

* ESTIMATION WITH ANALYTICAL GRADIENT *

I INITIAL X(I) D(I)

1 2.181429e-04 1.000e+00

2 5.000000e-02 1.000e+00

3 5.000000e-02 1.000e+00

IT NF F RELDF PRELDF RELDX STPPAR D*STEP NPRELDF

0 1 -1.038e+04

1 7 -1.038e+04 3.17e-04 4.31e-04 1.0e-04 4.5e+10 1.0e-05 9.62e+06

2 8 -1.038e+04 7.00e-05 8.28e-05 8.4e-05 2.0e+00 1.0e-05 3.82e+01

3 9 -1.038e+04 3.07e-06 3.24e-06 9.9e-05 2.0e+00 1.0e-05 3.78e+01

4 17 -1.042e+04 4.34e-03 7.47e-03 4.7e-01 2.0e+00 8.8e-02 3.77e+01

5 20 -1.050e+04 6.93e-03 6.29e-03 7.5e-01 2.0e+00 3.5e-01 1.63e+00

6 29 -1.050e+04 1.73e-04 1.09e-03 1.8e-05 3.7e+00 1.4e-05 1.83e+01

7 30 -1.050e+04 1.81e-04 1.51e-04 1.6e-05 2.0e+00 1.4e-05 2.33e+01

8 31 -1.050e+04 4.68e-06 5.18e-06 1.7e-05 2.0e+00 1.4e-05 2.58e+01

9 40 -1.055e+04 4.72e-03 4.41e-03 1.8e-01 2.0e+00 1.8e-01 2.54e+01

10 42 -1.056e+04 6.86e-04 1.22e-03 3.0e-02 2.0e+00 3.7e-02 4.53e+02

11 43 -1.057e+04 1.22e-03 1.32e-03 2.8e-02 2.0e+00 3.7e-02 6.03e+02

12 45 -1.058e+04 9.20e-04 1.87e-03 6.1e-02 2.0e+00 8.6e-02 2.88e+02

13 52 -1.058e+04 1.65e-05 4.29e-05 4.8e-07 7.7e+03 7.1e-07 1.03e+00

14 53 -1.058e+04 7.90e-07 7.27e-07 4.6e-07 2.0e+00 7.1e-07 5.05e-04

15 61 -1.058e+04 5.12e-05 9.02e-05 7.7e-03 1.5e+00 1.2e-02 4.99e-04

16 62 -1.058e+04 1.19e-04 6.19e-05 6.2e-03 0.0e+00 1.2e-02 6.19e-05

17 64 -1.059e+04 3.51e-04 3.50e-04 2.2e-02 0.0e+00 4.6e-02 6.11e-04

18 65 -1.059e+04 1.67e-04 1.94e-04 2.2e-02 6.0e-01 4.6e-02 2.50e-04

19 66 -1.059e+04 1.29e-05 2.32e-05 8.6e-03 0.0e+00 1.6e-02 2.32e-05

20 67 -1.059e+04 3.85e-06 4.50e-06 2.0e-03 0.0e+00 3.7e-03 4.50e-06

21 68 -1.059e+04 2.67e-08 1.06e-07 3.1e-04 0.0e+00 6.7e-04 1.06e-07

22 69 -1.059e+04 4.00e-08 1.65e-08 2.3e-04 0.0e+00 4.4e-04 1.65e-08

23 72 -1.059e+04 1.50e-10 3.07e-11 4.8e-07 1.9e+00 7.9e-07 4.14e-10

24 75 -1.059e+04 1.28e-12 3.99e-13 9.8e-09 2.0e+00 1.6e-08 3.74e-10

25 77 -1.059e+04 6.09e-13 1.40e-13 3.5e-09 2.0e+00 5.7e-09 3.69e-10

26 84 -1.059e+04 -4.64e-15 3.60e-18 6.9e-15 1.5e+02 1.1e-14 3.70e-10

* FALSE CONVERGENCE *

FUNCTION -1.058874e+04 RELDX 6.947e-15

FUNC. EVALS 84 GRAD. EVALS 26

PRELDF 3.598e-18 NPRELDF 3.702e-10

I FINAL X(I) D(I) G(I)

1 9.801076e-06 1.000e+00 -3.318e+00

2 1.453401e-01 1.000e+00 2.359e-01

3 8.208107e-01 1.000e+00 2.353e-01

print(coeficientes_garch)

[,1] [,2] [,3]

[1,] 6.826205e-06 9.417356e-06 9.801076e-06

[2,] 9.525933e-02 7.484815e-02 1.453401e-01

[3,] 8.891568e-01 8.844196e-01 8.208107e-01

colnames(coeficientes_garch) = nombres # se renombran las columnas con los nombres de las acciones.

rownames(coeficientes_garch) = c("Omega", "Alfa", "Beta") # se renombran las filas con los nombres de los coeficientes.

print(coeficientes_garch)

ECO PFBCOLOM ISA

Omega 6.826205e-06 9.417356e-06 9.801076e-06

Alfa 9.525933e-02 7.484815e-02 1.453401e-01

Beta 8.891568e-01 8.844196e-01 8.208107e-01

Acción ECO:#

\(\omega=0,000006826205\), \(\alpha=0,09525933\) y \(\beta=0,8891568\).

Acción PFBCOLOM:#

\(\omega=0,000009417356\), \(\alpha=0,07484815\) y \(\beta=0,8844196\).

Acción ISA:#

\(\omega=0,000009801076\), \(\alpha=0,1453401\) y \(\beta=0,8208107\).

Volatilidades de largo plazo#

Volatilidad de largo plazo de cada ación#

volatilidad_largo_plazo = vector()

for(i in 1:acciones){

volatilidad_largo_plazo[i] = coeficientes_garch[1, i]/(1 - coeficientes_garch[2, i] - coeficientes_garch[3, i])

}

print(volatilidad_largo_plazo)

[1] 0.0004380293 0.0002312015 0.0002895511

La volatilidad a largo plazo de ECO es de 0,0438% diaria.

La volatilidad a largo plazo de PFBCOLOM es de 0,0231% diaria.

La volatilidad a largo plazo de ISA es de 0,0290% diaria.

Volatilidad GARCH(1,1)#

numero_rendimientos = nrow(rendimientos)

numero_rendimientos

Al igual que en volatilidad EWMA, se calculará la volatilidad GARCH(1,1)

para cada período. El primer período tendra un valor igual a cero. Por

tanto, en el segundo ciclo for se empezará a partir de dos, porque

en uno se especificará que será igual a cero.

volatilidad_garch = matrix(, numero_rendimientos, acciones) # Matriz para calcular volatilidad GARCH para cada período por acción.

volatilidad_garch[1,] = 0 # La primera fila de la matriz anterior tendrá como valor semilla igual a cero.

for(j in 1:acciones){

for(i in 2:numero_rendimientos){

volatilidad_garch[i, j] = sqrt(coeficientes_garch[1, j] + coeficientes_garch[2, j]*rendimientos[i - 1, j]^2 + coeficientes_garch[3, j]*volatilidad_garch[i - 1, j]^2)

}

}

En el código anterior, debido a que la volatilidad GARCH es recursiva,

la volatilidad del período actual depende del rendimiento y de la

volatilidad GARCH del período anterior \(t - 1\). Por esto, se

utiliza [i - 1] para indicar que se utiliza el valor del período

anterior.

print(head(volatilidad_garch))

print(tail(volatilidad_garch))

[,1] [,2] [,3]

[1,] 0.000000000 0.000000000 0.00000000

[2,] 0.006055458 0.007575907 0.01094800

[3,] 0.010798196 0.011493912 0.01131400

[4,] 0.012842937 0.011366951 0.01472144

[5,] 0.021797419 0.011206087 0.01533026

[6,] 0.021391767 0.014720891 0.02137907

[,1] [,2] [,3]

[2810,] 0.01397373 0.01313261 0.01473754

[2811,] 0.01358770 0.01302408 0.01408182

[2812,] 0.01316561 0.01357842 0.01351985

[2813,] 0.01277953 0.01400391 0.01294363

[2814,] 0.01233045 0.01352324 0.01556906

[2815,] 0.01209445 0.01311569 0.01861139

Volatilidad GARCH(1,1) de cada acción#

El último valor corresponde a la volatilidad GARCH de cada acción.

vol_GARCH = tail(volatilidad_garch, 1)

print(vol_GARCH)

[,1] [,2] [,3]

[2815,] 0.01209445 0.01311569 0.01861139

colnames(vol_GARCH) = nombres # se renombran las columnas con los nombres de las acciones.

print(vol_GARCH)

ECO PFBCOLOM ISA

[2815,] 0.01209445 0.01311569 0.01861139

Volatilidad GARCH:

ECO: 1,21% diaria.

PFBCOLOM: 1,31% diaria.

ISA: 1,86% diaria.

Volatilidad histórica de cada acción#

Anteriormente se habían calculado.

print(volatilidades)

ECO PFBCOLOM ISA

0.01862871 0.01583774 0.01556859

Volatilidad histórica:

ECO: 1,86% diaria.

PFBCOLOM: 1,58% diaria.

ISA: 1,56% diaria.

1#